Exenciones del IVA relativas a actividades educativas

¿Está formación debe llevar IVA o no? Es una de las consultas más recurrentes que me suelen hacer. Vamos a aproximarnos a la solución en base a los que indica la normativa …

«El espíritu de la Ley del IVA es no grabar con impuestos indirectos actividades reconocidas como un derecho para los ciudadanos.» La educación reglada y la formación profesional son parte de ellos, por ello la Ley IVA se desarrolla en los siguientes términos:

Exenciones relativas a actividades educativas:

«La educación de la infancia y de la juventud, la guarda y custodia de niños, la enseñanza escolar, universitaria y de postgraduados, la enseñanza de idiomas y la formación y reciclaje profesional, realizadas por Entidades de derecho público o entidades privadas autorizadas para el ejercicio de dichas actividades.

La exención se extenderá a las prestaciones de servicios y entregas de bienes directamente relacionadas con los servicios enumerados en el párrafo anterior, efectuadas con medios propios o ajenos por las mismas empresas docentes o educativas que presten los mencionados servicios.

Estarán sujetas y no exentas las ventas denominadas “cursos de enseñanza a distancia” en las que la operación esté integrada, con carácter principal, por una entrega de bienes (libros, fascículos, vídeos, etc.) a la que acompaña, con carácter accesorio, la obligación que asume la empresa editora de atender las consultas de los adquirentes del curso.

No están comprendidos en esta exención determinados servicios, como los relativos a la práctica del deporte prestados por empresas distintas de los centros docentes (salvo Asociaciones de Padres de Alumnos), los de alojamiento y alimentación prestados por colegios mayores o menores y residencias de estudiantes, los relativos a permisos de conducción de vehículos terrestres de las clases A y B y los referentes a los títulos, licencias o permisos necesarios para la conducción de buques o aeronaves deportivas o de recreo.

Tampoco se comprenden en la exención las entregas de bienes efectuadas a título oneroso.

De acuerdo con la jurisprudencia del Tribunal de Justicia de las Comunidades Europeas, los servicios educativos referidos en el artículo 20.Uno.9º * están exentos del impuesto, con independencia de que cuenten o no con autorización administrativa, y en este sentido se ha pronunciado la Dirección General de Tributos en su consulta vinculante de 16-2-06.

– Las clases a título particular prestadas por personas físicas sobre materias incluidas en los planes de estudios del sistema educativo.

No tendrán la consideración de clases prestadas a título particular aquellas para cuya realización sea necesario darse de alta en las tarifas de actividades empresariales o artísticas del Impuesto sobre Actividades Económicas.

Si el sujeto pasivo realiza directa y personalmente la actividad se considerará profesional. Si tal actividad se ejerce en una organización (academia, centro de estudios, etc.), se considerará una actividad empresarial.»

* Fuente y texto completo de consulta: Manuales prácticos del IVA en agenciatributaria.es.

¿ Cuándo la formación está exenta de IVA ?

Tanto si eres proveedor y facturas por primera vez alguna actividad relacionada con la formación, como si eres cliente y recibes una factura puede que te asalte la duda si una determinada acción formativa debería o no incluir IVA. A continuación, estudiaremos varios supuestos …

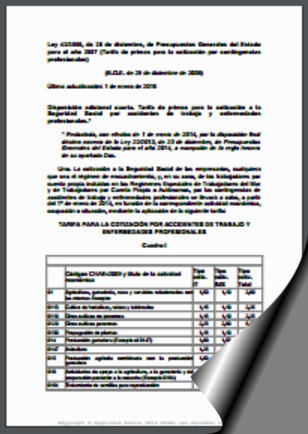

1) Fuentes oficiales: en este enlace tienes acceso a la base de datos de consultas tributarias, que al haber sido publicadas resultan vinculantes para la Administración Pública y en la mayoría de los casos a falta de un reglamento aclaratorio resultan esclarecedoras respecto a la interpretación y puesta en práctica de la normativa vigente.

Ejemplos de consultas realizadas:

a) Nº de consulta V0440-17: «La sociedad consultante tiene como objeto social el coaching, escuela de formación, consultoría tecnológica, desarrollo de cursos en línea, conferencias, asesoramiento, evaluación y formación internacional. Exención de la mencionada actividad en el Impuesto sobre el Valor Añadido …»

b) Nº de consulta V0507-18: «La entidad consultante vende cursos de formación online. Los temarios y textos del curso los descargan los alumnos en la web. Los alumnos tienen un sistema tutorial online. Si procede aplicar la exención por servicios de enseñanza a los cursos en línea descritos.»

Como hemos podido comprobar a lo largo de este artículo, hay que estudiar y consultar cada caso en particular para asegurar que actuamos conforme a la normativa vigente.

Novedades de la reforma fiscal que afectan a los formadores autónomos:

- A partir del 12 de julio, las facturas emitidas por profesionales autónomos bajan con carácter general desde el 19% de retención por IRPF al 15%.

- Los nuevos autónomos en actividades profesionales bajan del 9% al 7%.

* Fuente y más información en: Punto desarrollado en la nueva reforma fiscal 2015: agenciatributaria.es/reforma_tributaria_2015.

📄 Notas: En las facturas emitidas por docentes o empresas de formación ha de figurar al pie la siguiente aclaración: “Formación exenta en virtud del Art. 20, punto 9º de la Ley IVA 37/1992”

Recursos relacionados: La formación con o sin IVA

- Debate en Linkedin: La formación, ¿con IVA o sin IVA?… Se reabre el debate.

Como cierre indicar, que a falta de una regulación más esclarecedora, siempre resulta aconsejable consultar a expertos fiscales y realizar consultas vinculantes a la AEAT (no basta con llamar al servicio de atención al cliente, que es meramente informativo). Sobre todo los servicios relacionados con la prestación de servicios formativos entre empresas o la realización de «cursos, posgrados o masters» que no están recogidos en planes oficiales.

«La Red Española de Agencias de Calidad Universitaria (REACU), coordinada durante 2022 por ANECA, aprueba los protocolos de evaluación para el seguimiento y la renovación de la acreditación de títulos universitarios oficiales (tanto de Grado y Máster, como de Doctorados).»

Autora:

📄 Notas: Recuerda, solo ofrecemos asesoramiento a nuestros clientes, los artículos compartidos en nuestro blog son de carácter meramente informativos y están exentos de toda responsabilidad. Considera también su fecha de publicación y si están sujetos a cambios normativos.